深度解析Usual:USD0 脱锚与循环贷爆仓背后的“猫腻”

usual项目:usd0 脱锚事件深度解析及潜在风险

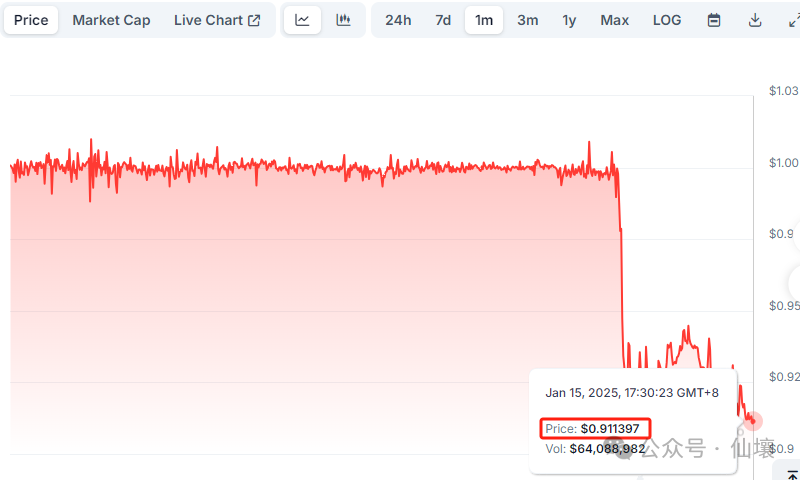

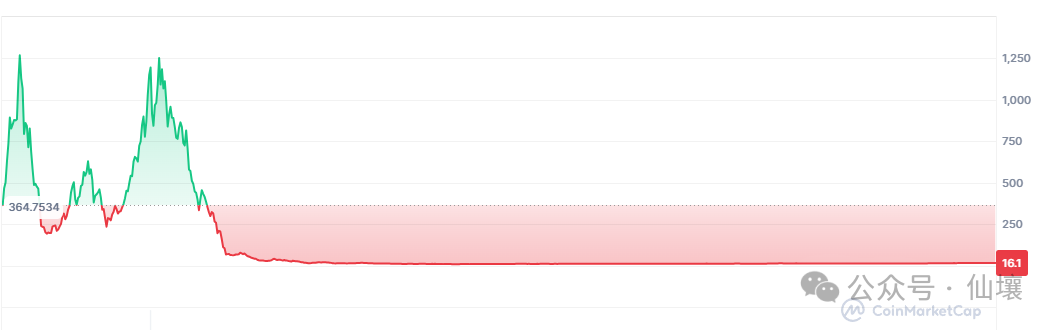

近期,Usual发行的USD0 稳定币脱锚事件引发市场广泛关注和恐慌。该项目曾因其基于RWA的稳定币发行机制和法国国会议员背书而备受瞩目,并在去年11月上线**CEX后价格**超过10倍。然而,近期一系列事件却将其推向风口浪尖。1月10日,Usual官方宣布修改USD0 提前赎回规则,导致USD0 一度脱锚至0.9美元附近,截至本文撰写时(2025年1月15日)仍未**回稳。

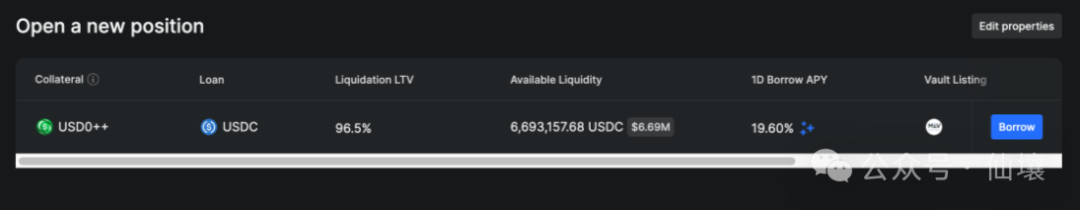

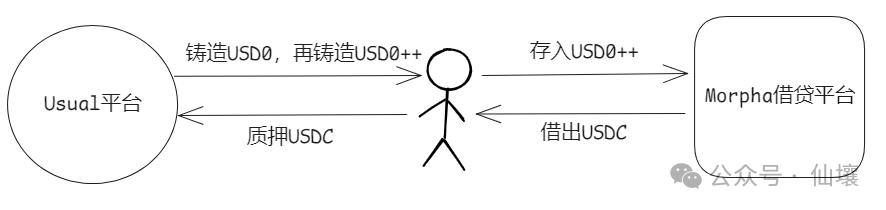

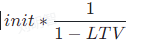

本文将从DeFi产品设计的角度,深入剖析Usual的产品逻辑、经济模型以及USD0 脱锚事件的成因,并探讨潜在的“猫腻”。一个值得关注的观点是:Usual修改USD0 兑USD0的无条件保底价至0.87,意在**Morpha借贷平台上的USD0 /USDC循环贷仓位,**主要套利用户,同时避免USDC /USDC金库出现系统性坏账(清算线LTV为0.86)。

Usual的Token体系及产品逻辑

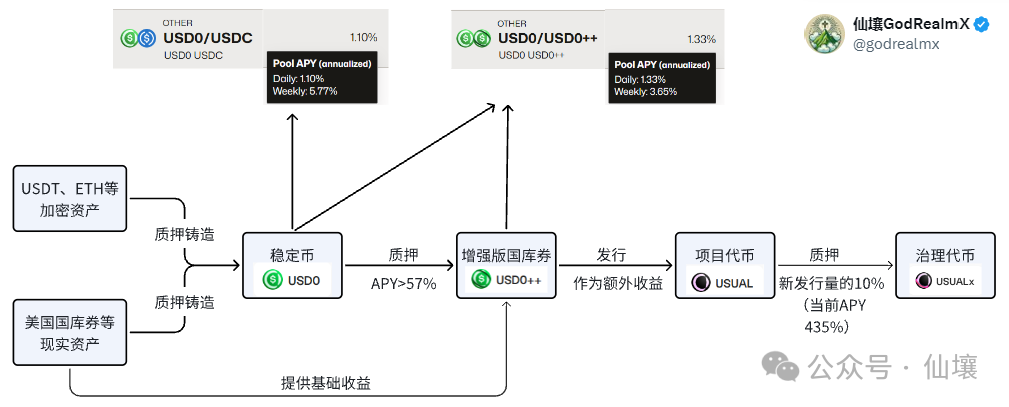

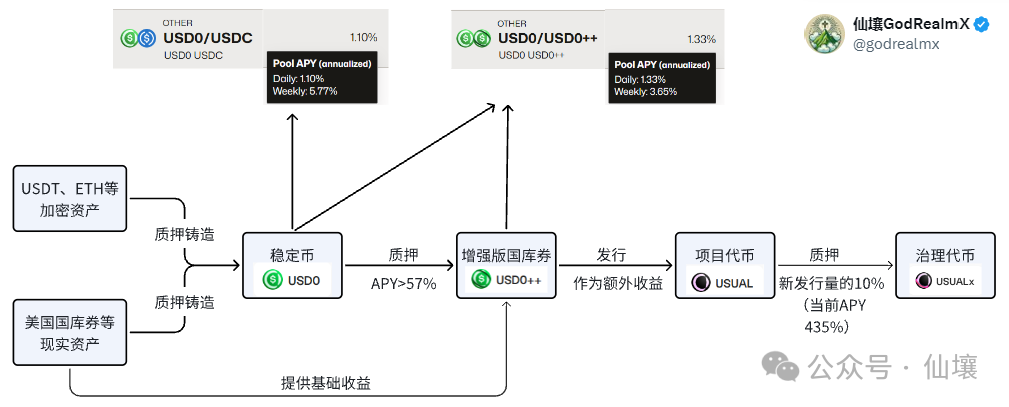

Usual主要发行四种Token:稳定币USD0、债券**USD0 、项目**USUAL和治理**USUALx(本文**关注前三种)。其产品逻辑可分为三层:

**层:稳定币USD0

USD0是一种等额抵押稳定币,以RWA资产(主要为USYC和M,均以美国短期国债担保)作为抵押。USD0的铸造方式有两种:

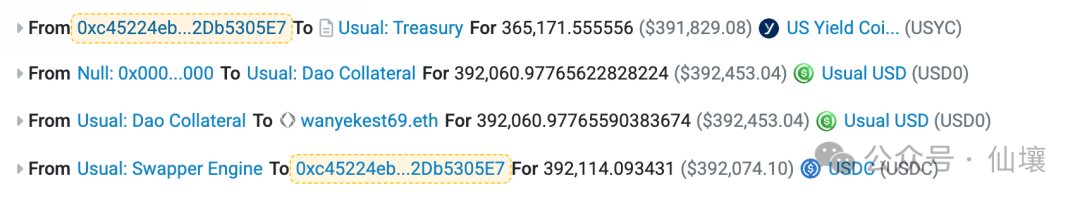

- 直接用RWA资产铸造:用户将支持的**注入合约,铸造等值USD0。赎回时,协议扣除手续费后返还RWA**。

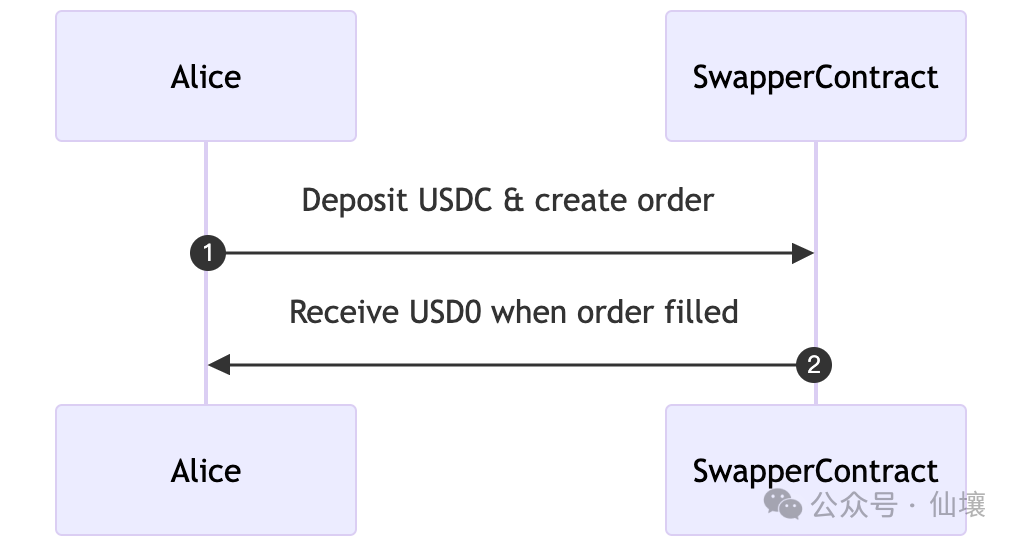

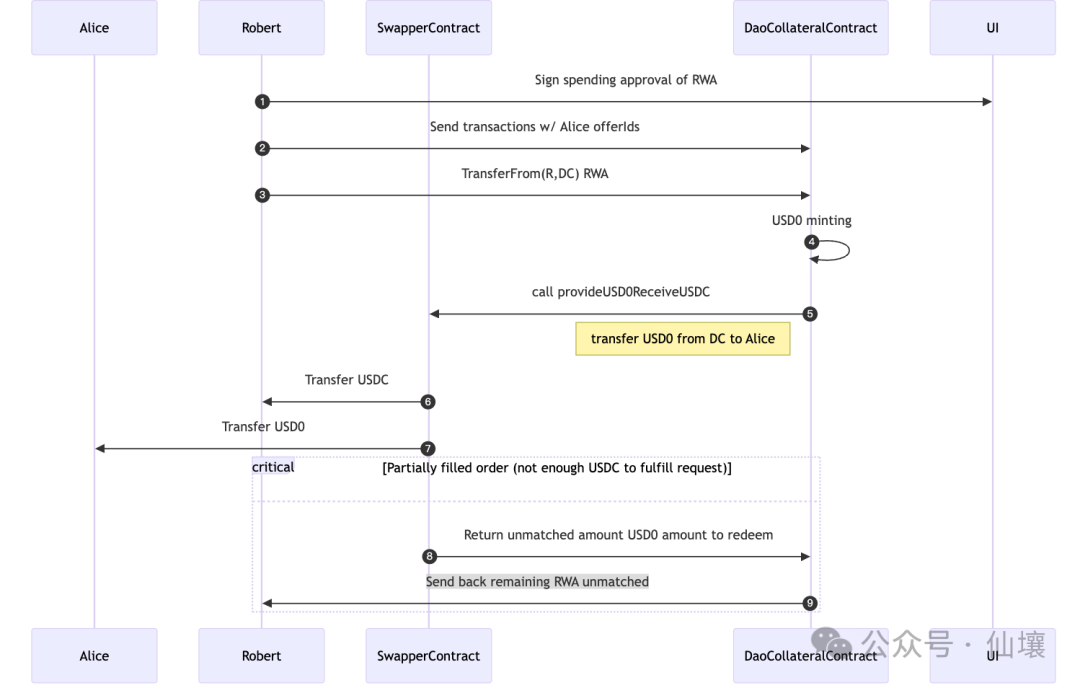

- 使用USDC铸造:用户通过Swapper Engine合约挂单,支付USDC,并由RWA提供商/代付人使用RWA资产铸造USD0,再转账给用户。

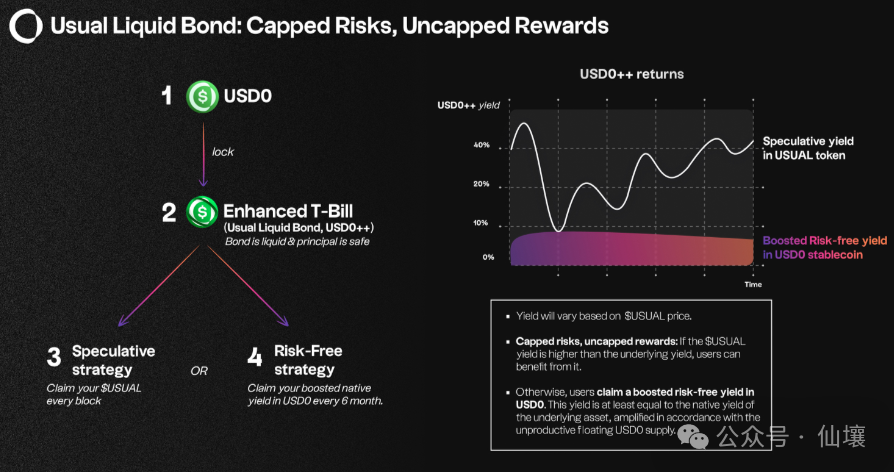

第二层:增强版国库券USD0

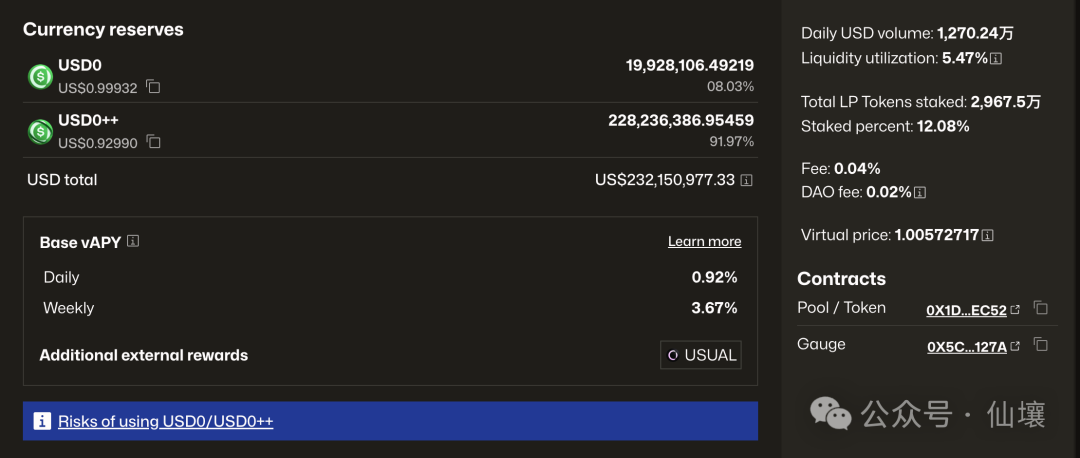

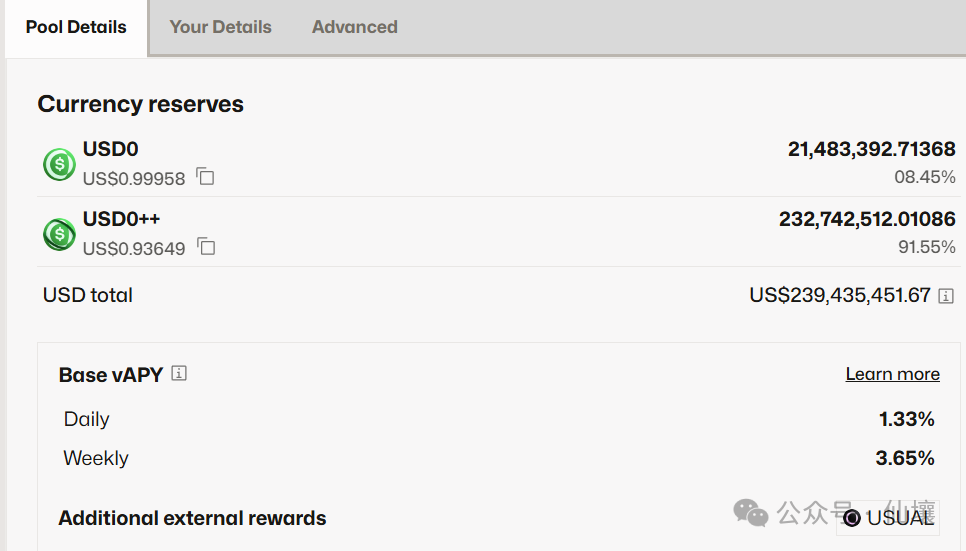

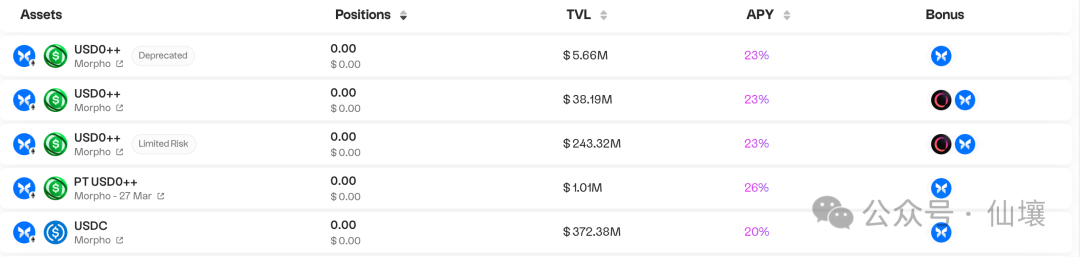

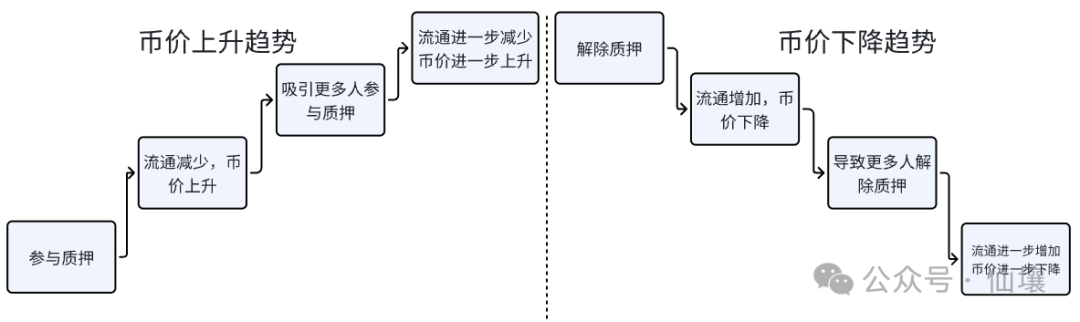

USD0 持有者可分享底层RWA资产的利息收益,以及每日增发的USUAL**激励。USD0 可1:1兑换USD0,但默认锁仓四年。用户可通过Curve等二级市场或在Morpho等借贷协议中使用USD0 借出USDC来提前变现。

第三层:项目**USUAL及USUALx

用户可通过质押USD0 或二级市场购买获得USUAL,并可1:1铸造治理**USUALx。USUALx持有者可分享USUAL增发的部分收益。

脱锚事件及潜在“猫腻”

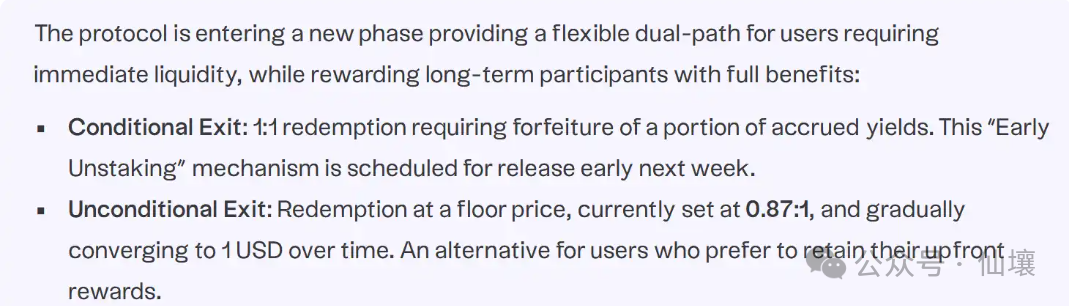

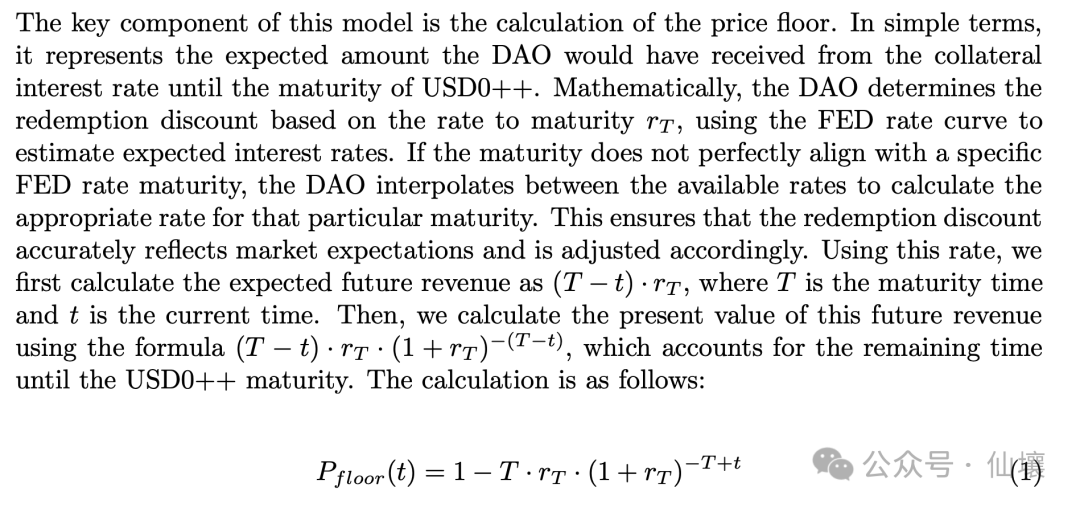

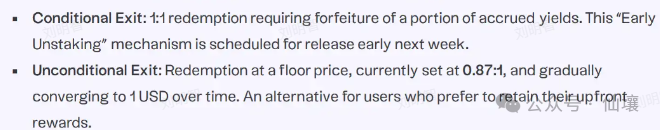

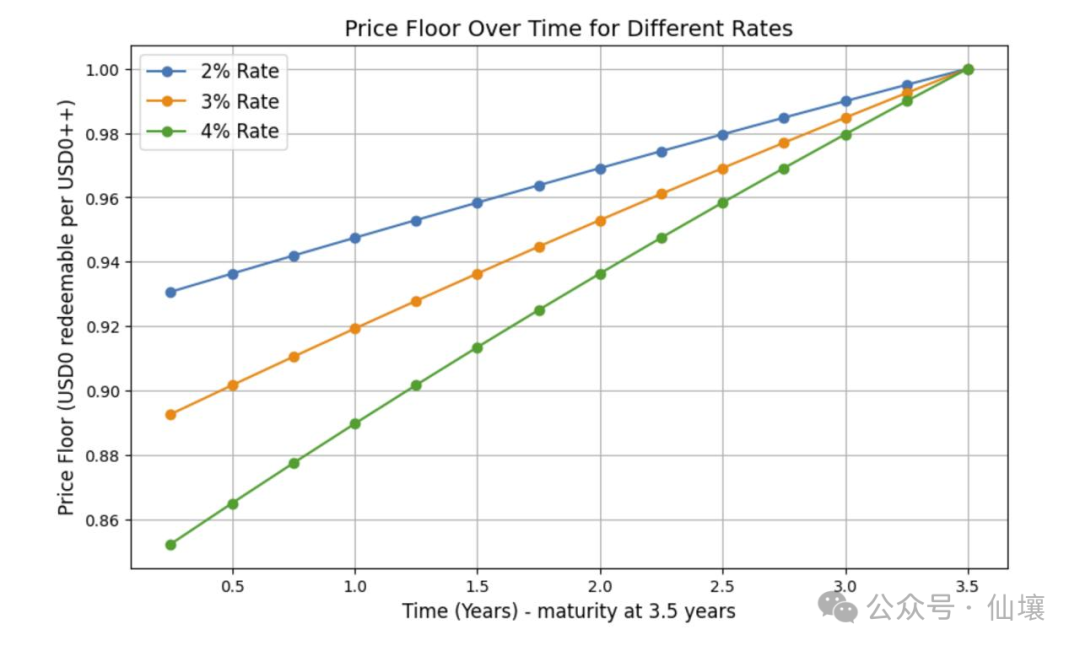

Usual修改赎回规则,提供有条件赎回(1:1兑换,但需支付部分USUAL收益)和无条件赎回(不支付收益,但兑换比例**为0.87)两种选择。这一举动引发市场恐慌性抛售,导致USD0 脱锚。

0.87的无条件赎回比例与Morpha平台0.86的清算线非常接近,这引发了关于Usual故意**循环贷仓位,**套利用户的猜测。

未来展望及**的问题

此次事件**了DeFi领域的一些问题:用户对项目文档理解不足,项目方决策缺乏透明度和社区参与,以及**化风险。 Usual的未来走向仍存在不确定性,USD0 能否回锚以及USUAL价格走势,都将取决于市场反应和项目方的应对策略。

以上就是深度解析Usual:USD0 脱锚与循环贷爆仓背后的“猫腻”的详细内容