浮动费率基金:一场管理费与业绩的“双向奔赴”

公募行业风向悄然转变,正从“规模驱动”迈进“业绩驱动”新时代。

5月27日,《推动公募基金行业高质量发展行动方案》落地后,包含天弘品质价值在内的首批16 只新模式浮动费率基金开始集中发行,将基金公司的管理费收入与基金业绩表现深度绑定,让基金管理人与投资者变成利益共同体,标志着公募基金行业进入“风险共担、利益共享”的新阶段。

此次创新推出的浮动管理费率基金,其机制革新点何在?如何通过费率改革增厚投资者收益?基金公司又将如何锚定业务布局?上述课题都亟待破题。

革故鼎新,重构管理费率机制

浮动管理费率基金是指基金管理人收取的管理费率并非固定不变,而是根据业绩等因素动态调整的基金类型。

事实上,浮动管理费率基金在公募行业并不新鲜,早在1999年就有采取管理费叠加业绩报酬机制的产品在市场上发行,后来逐渐从2002年的对管理费的整体收取进行整体单向浮动、2013年的管理费率可升降双向浮动、2019年的基础管理费叠加逐笔计提业绩报酬等模式,演变至2023年的与基金业绩或持有期或基金规模挂钩的浮动管理费率模式。

而此次新模式浮动管理费率基金,是在证监会《推动公募基金高质量发展行动方案》明确25项改革举措后的**亮相,而且26家基金公司从申报到获批发行仅用时7个交易日,政策导向性更强,突显出行业由“规模驱动”向“业绩驱动”转型的势不可挡。

在管理费率收取上,新模式浮动管理费率基金相比以往同类产品也更加精细。以天弘品质价值混合为例,该基金管理费与基民的持有时间及业绩基准双重挂钩,同时,和该批其他产品一样,在业内**将费率细化至“单位客户、单笔份额”维度,可以根据单笔份额的持有时长、持有期间相对于基准的收益情况来确定**的管理费率档位。

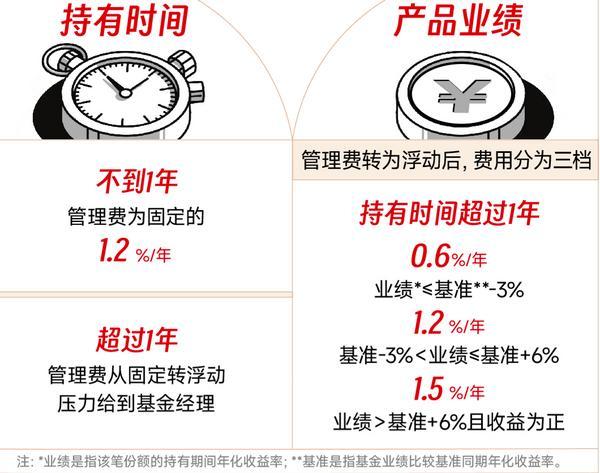

具体而言,如果投资者持有单笔基金份额不足一年,管理费为基准档1.2%/年。当投资者持有单笔基金份额满一年后,管理费转为浮动费率。若赎回该基金份额时年化超额收益率(扣除超额管理费后达6%以上且收益为正时,收取1.5%/年的升档管理费;若赎回该基金份额时年化收益率(扣除超额管理费后低于业绩基准3%及以上,则仅收取0.6%/年的低档管理费;其余与业绩基准年化收益偏离不大的情况,均按照1.2%/年收取基准档管理费。

图:天弘品质价值混合浮动管理费收取模式

业绩导向,管理人与基民利益深度绑定

近年来公募基金行业规模高歌猛进,但“基金赚钱基民不赚钱”现象频现,折射出行业利益分配与投资者回报诉求的深层割裂。

与固定费率基金相比, 监管层为浮动管理费率基金定调“业绩导向”,将基金经理与基民进行深度捆绑。其深意不止于让基金经理尽量跑赢市场,更在于强化基金经理管理责任,对基金经理跨越市场周期、持续创造超额收益的能力提出严苛考验。

新模式浮动费率基金**的特点,是与持有时间与业绩基准“双重挂钩”,打破了过往“旱涝保收”的收费惯性,既能引导长期投资,又能敦促管理人勤勉尽责,尽显监管引导智慧。

挂钩持有时间理所当然,倡导长期投资早已是市场共识。长期持有基金不**利于稳定基金规模,方便基金经理优化资产配置、践行长期投资策略,更有可能切实提升基民回报。

挂钩业绩基准,才是真正的“撒手锏”。过往浮动管理费率基金业绩报酬计提多锚定**回报率,对相对回报率的考量有所缺失。新模式浮动费率基金精准锚定业绩基准,不仅便于基民明确基金投资风格,告别被动揣测基金投资方向,还可有效约束基金经理为追逐规模或短期排名而进行“风格漂移”的操作,投资更趋省心。基金公司为打造良好口碑,会选派操作稳健、擅长主动管理的基金经理来掌舵此类产品,让投资者更容易选到优质基金。

另一方面,对于**的基金经理来说,在“水涨船高”的牛市收获市场β收益并非难事;能在震荡市乃至熊市中逆市稳守、创造超额α收益才是真本领。然而现实中,普通基民往往更容易被基金的历史业绩吸引,较难穿透迷雾甄别优质基金。管理费率挂钩业绩基准,可以从另一个维度,为基民提供更有效的识别依据。

科学的投研体系,天弘浮动费率的主动管理答卷

浮动管理费基金因其费率锚定业绩基准的特性,天然成为主动管理能力的“试金石”,获得首批发行**的,均是在主动权益领域底蕴深厚的行业领军者。天弘基金便是其中典型,其近年来在主动权益投资领域的突破式进阶,正是一场贯穿投研体系的深度自我革新之路。

据天弘基金内部人士介绍,天弘基金的主动权益投研风格追求科学定量与艺术创造的融合并进。2024年,天弘基金以科学化、数字化为核心,着手对投研生产体系进行流程化、平台化、智能化升级,致力于为投资者创造可追溯、可复制、可预期的风险调整后超额收益。升级后投研体系的精妙之处,在于将“数据智能”融入投研全流程,并进一步发挥投研人员的创造力。研究端构建“个股定价**表”及“专家 算法”选股策略;投资端嵌入组合优化器与行为纠偏工具,实现全流程数据驱动。

市场反馈便是**的注脚。自 2024 年以来,天弘基金主动权益投研管理水平持续精进。截至2025年一季度末,在天相投顾基金发布的公司主动股混三年期评级中,天弘基金从2024年二季度开始连续四个季度获得**的5A评级。

本基金的管理费由固定管理费、或有管理费和超额管理费组成,其中或有管理费和超额管理费取决于每笔基金份额的持有期限和持有期间年化收益率水平,因此投资者在认购/申购/转入本基金时无法预先确定该笔基金份额适用的管理费水平。本基金采用浮动管理费的收费模式,不代表基金管理人对基金收益的保证。

风险提示:基金有风险,投资需谨慎。本观点仅代表当时观点,今后可能发生改变,仅供参考,不构成**业务的宣传推介材料、投资建议或保证,亦不作为**法律文件。基金经理过往业绩不代表未来收益,基金经理管理的其他基金的过往业绩不构成对本基金业绩表现的保证。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金**盈利,也不保证**收益。投资者在进行投资前请仔细阅读基金的《基金合同》《招募说明书》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。如基金投资港股通标的股票,还需承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。