银行 何以成为今年的“香饽饽”?

今年以来,高股息&低估值的银行,涨幅排**名

根据wind统计,今年以来银行指数上涨14.57%,在31个申万**行业中夺得头筹。另外从行业涨跌幅看,股息率越高、市净率越低的品种在今年的表现占优。这背后也映射出,在市场底部的混沌期,资金对于防御类品种更为追逐。

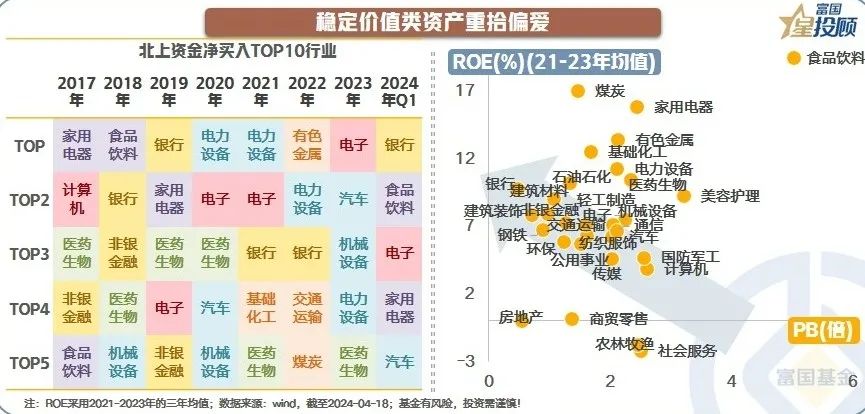

稳定价值类资产重拾资金的偏爱

聚焦今年增量资金,其中很重要的一个变化是在于北上资金从大幅净流出转向净流入。从北上资金净买入TOP5行业看,银行不仅重回榜单,而且拿到了“头把交椅”。从“PB-ROE”框架看,0.49倍PB、9.69%ROE的银行更具性价比,也是符合北上资金的传统审美。

银行具有较为稳定的盈利能力和分红能力

虽然随着**经济跨过高增长时代,银行ROE也随之下行,但自2020年以来,ROE较为稳定,基本维持在10%左右。而且可以看到的是,银行的现金分红明显趋势性抬升,2019-2023年的CAGR为9.44%,且股息率从2019年的3.56%大幅抬升至2023年的5.97%。此外,在新“国九条”发布后,银行这样具有稳定盈利、持续分红、高股息率、低估值特点的板块也更受市场关注。

回归银行业分析框架,核心关注什么?

对于银行而言,净息差和资产质量是两大焦点。

1)净息差:也称净利息收益率,指净利息收入与平均生息资产的比值,用以衡量银行生息资产的获利能力。类比看,银行净息差相当于制造业的毛利率。

2)资产质量:由于银行的核心业务“**”具有特殊性,一是高杠杆,二是收益和风险在时间和空间上的不对称性,因此,关注资产质量更多是关注其未来可能的“损失”。毕竟从资产质量开始出现问题到进一步恶化,再到不良认定并增提拨备,**体现在当期利润上,具有**滞后性。

净息差趋势下行,未来或仍有承压

2023年资产端受连续降息影响,净息差降幅超过2022年。在广谱利率下行的背景下,净息差或仍有下行压力,未来仍需**关注稳增长政策的落地情况。

资产质量持续改善,贡献利润增长韧性

近年来,银行的不良**率趋势下行,尤其是上市银行相比整体商业银行更早开启了下行之势。截至2023年末,上市银行的不良**率为1.2%,低于整体商业银行(1.6%)。向后看,随着经济复苏,银行资产质量也有望持续改善。

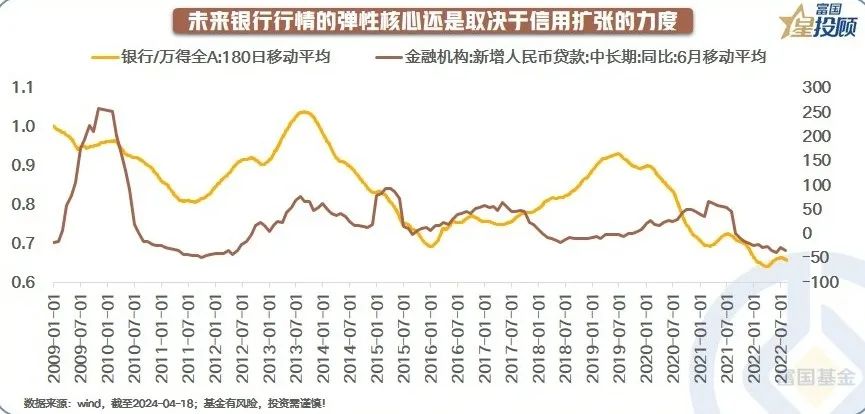

银行行情的弹性取决于实体融资需求修复的力度

对于银行而言,若实体融资需求改善,意味着资产质量和盈利能力会有所提振。一个较好的观测指标是中长期**,能更好地反映实体经济的真实融资需求。从历史看,当新增中长期**同比增速向上时,银行相对大盘会有**超额收益。反观当下,一季度经济开门红,反映经济活动延续修复态势,后续银行板块或将受益于经济复苏。

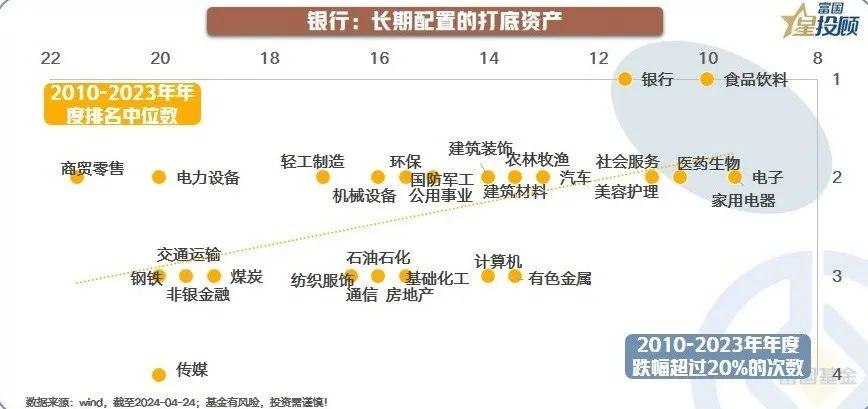

银行是长期资产配置的打底选项

回溯2010-2023年31个申万**行业的年度涨跌幅情况,可以发现,银行的年度排名中位数是12名,且年度跌幅超过20%的次数**1次。